Apesar de sanções e guerra, moeda russa segue firme; faz sentido pensarmos em um novo padrão monetário global?

Era de se esperar que a economia russa e sua moeda, o rublo, desabassem em meio a um cenário que combina guerra, sanções e congelamento de contas.

Bem, a situação econômica da Rússia de fato não está confortável. As projeções internacionais já apontam para uma queda de 10% do PIB, além de 22% de inflação no ano.

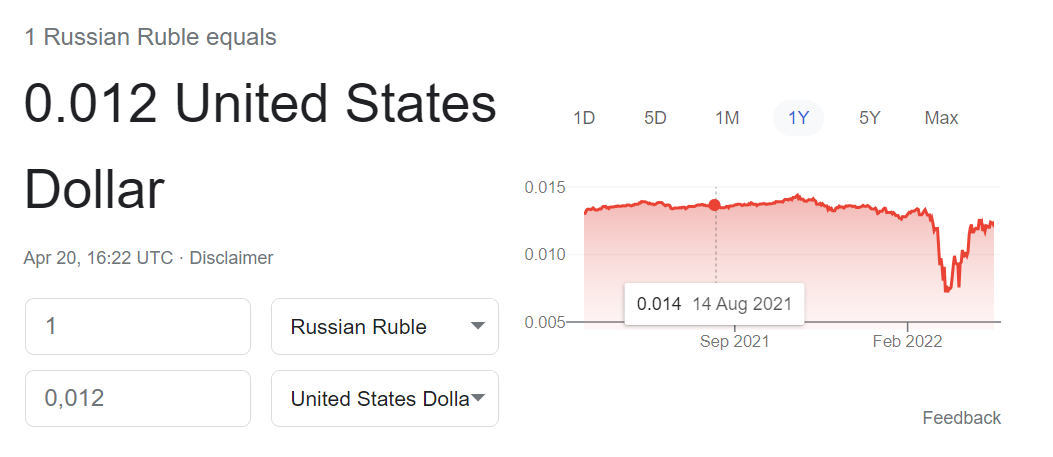

A situação do rublo, contudo, intriga. Apesar de ter despencado nos primeiros dias de conflito com a Ucrânia, a moeda russa se recuperou posteriormente e agora segue firme em patamares similares aos anteriores ao conflito. Confira no gráfico abaixo:

– (Google/Reprodução)

Como é possível observar, o rublo vinha cotado a cerca de um centavo de dólar há cerca de um ano. Em fevereiro, houve uma queda brusca seguida por recuperação “em V”. Fonte: Google Finance. Período: Últimos 12 meses, a contar de 20 de abril.

Conforme explicaremos mais abaixo, essa resistência do rublo foi gerada, principalmente, por dois fatores capazes de estabilizar artificialmente o preço da moeda.

O que muita gente não se deu conta é que este fato dá muita força para uma categoria específica de ativos financeiros: as criptomoedas.

Como a Rússia manteve o valor de sua moeda?

Após a abrupta perda de valor de sua moeda no cenário internacional, o governo russo tomou duas medidas que turbinaram a demanda pelo rublo.

Apesar de artificiais, elas vêm conseguindo conter a baixa da divisa russa, que seria natural caso não houvesse intervenção.

1 – Exigência de importação de gás em rublos

Um dos pontos-chave do conflito na Ucrânia é o fato de a Europa não poder “pesar a mão” contra a Rússia por conta de sua dependência relativa ao fornecimento de energia, especialmente de gás natural.

Pois o governo Putin não só deixou essa relação no campo econômico ou diplomático e levou para a política monetária.

Ao exigir que toda a importação do gás russo fosse paga em rublos, o governo deu um “golpe de mestre”.

Imaginemos que o fornecimento, antes da guerra, fosse pago em euros. Os russos recebiam em moeda forte, podiam constituir reservas internacionais e a interferência cambial era natural, ligada à oferta e à demanda.

Com a exigência de pagar em rublo, a Rússia forçou os países europeus a seguirem o seguinte processo:

- Comprar, com euros, rublos do Banco Central Russo, ampliando a demanda pela moeda;

- Devolver os rublos como pagamento do gás.

No fim das contas, a Rússia continuou a receber os euros, mas inseriu sua própria moeda no meio do processo para estimular artificialmente a demanda por ela – e evitar que perdesse valor.

2 – Rublo atrelado ao ouro

Outra medida tomada pela Rússia para proteger sua moeda foi sua fixação em relação ao ouro. Visando sustentar a cotação do rublo em dólares, o Banco Central Russo fixou o preço de 5 mil rublos por grama do metal precioso.

Ora, como o ouro é um ativo internacional, caso o rublo perdesse valor diante do dólar, isso criaria uma enorme demanda por rublos, para adquirir “ouro barato” antes de convertê-lo novamente em dólares, o que tenderia a equilibrar a oferta e a demanda pela moeda russa.

Embora seja uma medida temporária, a fixação ao ouro relembra os tempos de padrão-ouro, quando as moedas fiduciárias estavam associadas a um ativo irreplicável e precioso – e não podiam ser emitidas indiscriminadamente.

Mas onde o Bitcoin e as criptomoedas entram nessa história?

Bem, mas qual a relação entre essa sustentação do rublo e as criptomoedas? Você já deve ter ouvido que um dos princípios relacionados ao Bitcoin é a sua descentralização, certo?

Ou seja: a emissão de bitcoins não está vinculada a nenhum governo ou instituição financeira. Além disso, a quantidade a ser emitida está pré-programada, não podendo ser manipulada.

O fenômeno artificial relacionado ao rublo russo mostra que as moedas fiduciárias (emitidas por governos, como dólar ou real) estão completamente à mercê da decisão de políticos e burocratas.

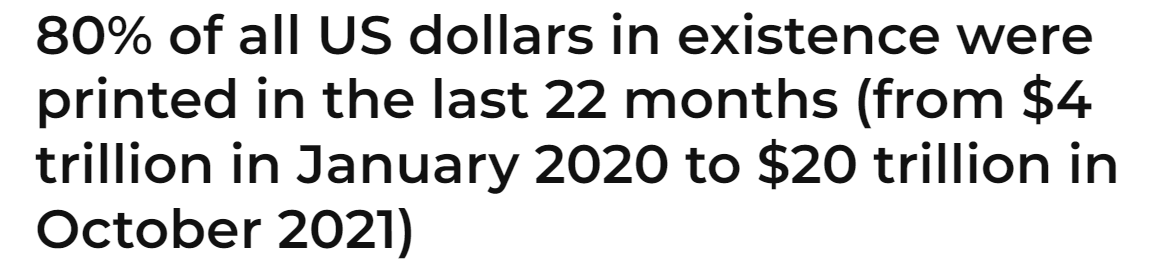

Um dos principais resultado disso, por exemplo, é a inflação: quando precisam cobrir seus rombos, os governos emitem mais moeda – e seu dinheiro passa a valer menos, funcionando como uma espécie de imposto artificial. Os Estados Unidos, por exemplo, emitiram mais de 80% dos dólares de sua história apenas durante a pandemia.

– (Tech Startups/Reprodução)

E é aí que entra o segundo fator: o padrão-ouro. Desde que as economias internacionais abandonaram o lastro em ouro e passaram a utilizar o dólar como referência global, a moeda perdeu força como reserva de valor. Afinal, diferentemente do ouro, o dólar pode ser criado e replicado infinitamente.

O exemplo russo mostra que, quando o dinheiro está vinculado a um ativo irreplicável, como o metal dourado, ele fica menos sujeito à oscilação de valor: afinal, ele representa uma porção de algo tangível, que não é passível de manipulação.

Bem, você já deve ter ouvido falar que o Bitcoin, mais do que uma moeda, pode ser o “ouro digital”. Isso ocorre porque, assim como o metal, ele não pode ser gerado além do que está programado e já tem grande aceitação global, mas tem vantagens relacionadas ao armazenamento e à facilidade de ser transacionado.

Não é loucura pensar, portanto, que o futuro do sistema financeiro global possa se voltar a lastrear a economia em um ativo semelhante ao ouro, mas dessa vez digitalizado. Hoje, esse papel caberia ao Bitcoin, pelo domínio e capilaridade de mercado. Mas há milhares de criptomoedas que compartilham dos mesmos princípios de descentralização.

Bitcoin e criptomoedas promissoras: conheça a tese que pode entregar até 900% de valorização em 12 meses

Quem compartilha dessa filosofia é o analista Vinícius Bazan, atual chefe do maior grupo de investidores de criptomoedas do Brasil. Os leitores de sua série, iniciada em 2017, já obtiveram, em média, retornos de 1.746%, ou seja, multiplicaram seu dinheiro por 18 vezes (cadastre-se aqui para saber como participar do grupo).

Para Bazan, o investidor de criptomoedas precisa ter uma carteira equilibrada, basicamente, em duas categorias de ativos digitais:

1 – As moedas sólidas e consolidadas

Por conta de seus fundamentos, que podem revolucionar o sistema financeiro mundial, é preciso ter ativos mais robustos, como Bitcoin e Ethereum, na carteira.

Apesar de serem importantes, essas moedas já têm capitalização muito alta para tornar alguém rico apenas ao investir nelas.

Diante desse dilema, Bazan entende que é preciso alocar parte do patrimônio em:

2 – Criptomoedas de baixa capitalização

Por serem muito baratas, essas moedas podem tornar alguém milionário do dia para a noite caso explodam de valor. Nesse caso, é preciso buscar bons projetos que, assim como o Bitcoin, sejam úteis para a sociedade ou para o sistema econômico.

Após recente encontro com criadores de criptomoedas em Dubai, Bazan está prestes a abrir, gratuitamente, uma lista com 6 ativos capazes de multiplicar seu valor em até 10 vezes no período de um ano, segundo uma estimativa conservadora de sua própria equipe.

O acesso será liberado no dia 27 de abril e, para acompanhar o lançamento, é preciso fazer um pré-cadastro no link abaixo: